→ giugno 14, 2015

di Francesco Giavazzi

Da oltre 5 anni è la Grecia il problema che più preoccupa l’Europa: non il lavoro, non l’immigrazione e nemmeno la Russia di Putin, ma un Paese che rappresenta meno del 2 per cento del Prodotto interno lordo (Pil) delle nazioni che partecipano all’unione monetaria. Sarebbe interessante calcolare quante ore la signora Merkel ha dedicato ad Atene in questi 5 anni. Che penseremmo se scoprissimo che il presidente Obama dedica altrettanto tempo ai problemi del Tennessee, uno Stato che conta, nella federazione americana, un po’ più della Grecia nell’eurozona?

In questi 5 anni il mondo, soprattutto in Oriente, è cambiato. In Cina e India sono saliti al potere politici nuovi, che hanno rotto con il passato. A Pechino il presidente Xi Jinping ha avviato un processo di riforme che ha un solo precedente: Deng Xiaoping all’inizio degli Anni 90. In India Modi ha messo fine a sei decenni di predominio politico della famiglia Gandhi e soprattutto rivendica la matrice induista del Paese. Noi invece, anziché chiederci quale Europa possa far sentire la propria voce e difendere i propri interessi, economici e militari, in un mondo geograficamente e politicamente in forte mutamento, passiamo le giornate a parlare di Grecia.

Dopo 5 anni di discussioni che non hanno prodotto alcuna riforma significativa – le poche fatte, come il tentativo di ridurre il numero di dipendenti pubblici, sono state in gran parte rovesciate da Tsipras – è ormai evidente che i greci non pensano che la loro società debba essere modernizzata e resa più efficiente. Sembrano non preoccuparsi di un sistema che per oltre quarant’anni, dagli anni 70 ad oggi, ha aumentato il numero degli occupati nel settore privato al ritmo dell’uno per cento l’anno, mentre i dipendenti pubblici crescevano del quattro per cento l’anno con un sistema di reclutamento fondato per lo più sulla raccomandazione politica.

Certo, anche gli europei hanno sbagliato. Da quando, nel 2002, Atene è entrata nell’unione monetaria abbiamo prestato alla Grecia oltre 400 miliardi di euro (circa due volte il Pil del Paese) senza chiederci se quella cifra sarebbe mai stata ripagata. È però inutile oggi sprecar tempo, coltivando l’illusione, che ha sfiorato i finlandesi, che forse potremmo venir ripagati in natura, con la cessione di qualche isola. Le cannoniere britanniche dell’Ottocento fortunatamente non ci sono più. Il passato è passato, meglio metterci una pietra sopra.

E se i greci non vogliono modernizzarsi, inutile insistere: d’altronde hanno votato a gran maggioranza un governo che continua ad essere popolare. Hanno scelto, spero consciamente, di rimanere un Paese con un reddito pro capite modesto, metà dell’Irlanda, inferiore a Slovenia e Corea del Sud, che fra qualche anno verrà superato dal Cile. Spero che però nessuno ad Atene si illuda che fuori dall’euro, anche una volta cancellato il debito, inflazione e svalutazione possano essere un’alternativa a rendere l’economia più efficiente.

Penso sia venuto il momento di chiederci quanto sia importante per noi tenere la Grecia nell’Unione Europea, perché di questo si tratta: se Atene abbandonasse l’euro dovrebbe anche uscire dall’Ue. Il criterio non può essere la difesa dei nostri crediti, che comunque non potranno essere recuperati. A guidarci non può essere nemmeno quanto rischi l’unione monetaria che ormai, grazie alla Banca centrale europea, è sufficientemente robusta per poter affrontare l’uscita di un Paese come la Grecia.

La vera domanda è quanto ci interessa mantenere in Europa non tanto il museo della nostra civiltà, quanto soprattutto la delicata cerniera geopolitica fra Europa e Paesi islamici, in primis la Turchia. Il che non significa cedere al ricatto di Tsipras, ma accettare il rischio che comporta la condivisione della moneta con un Paese che ha liberamente deciso di non volersi modernizzare. Ma il salto politico necessario per porci questa domanda non siamo in grado di farlo. L’unione monetaria ha avuto il grande merito di accelerare l’integrazione economica – si pensi al trasferimento a Francoforte della vigilanza sulle banche – ma non può essere un sostituto dell’integrazione politica. Se la crisi greca ci aiuterà a comprenderlo, non saranno stati 5 anni spesi invano .

→ giugno 14, 2015

by Wolfgang Münchau

So here we are. Alexis Tsipras has been told to take it or leave it. What should he do?

The Greek prime minister does not face elections until January 2019. Any course of action he decides on now would have to bear fruit in three years or less.

First, contrast the two extreme scenarios: accept the creditors’ final offer or leave the eurozone. By accepting the offer, he would have to agree to a fiscal adjustment of 1.7 per cent of gross domestic product within six months.

My colleague Martin Sandbu calculated how an adjustment of such scale would affect the Greek growth rate. I have now extended that calculation to incorporate the entire four-year fiscal adjustment programme, as demanded by the creditors. Based on the same assumptions he makes about how fiscal policy and GDP interact, a two-way process, I come to a figure of a cumulative hit on the level of GDP of 12.6 per cent over four years. The Greek debt-to-GDP ratio would start approaching 200 per cent. My conclusion is that the acceptance of the troika’s programme would constitute a dual suicide – for the Greek economy, and for the political career of the Greek prime minister.

Would the opposite extreme, Grexit, achieve a better outcome? You bet it would, for three reasons. The most important effect is for Greece to be able to get rid of lunatic fiscal adjustments. Greece would still need to run a small primary surplus, which may require a one-off adjustment, but this is it.

Greece would default on all official creditors – the International Monetary Fund, the European Central Bank and the European Stability Mechanism, and on the bilateral loans from its European creditors. But it would service all private loans with the strategic objective to regain market access a few years later.

The second reason is a reduction of risk. After Grexit, nobody would need to fear a currency redenomination risk. And the chance of an outright default would be much reduced, as Greece would already have defaulted on its official creditors and would be very keen to regain trust among private investors.

The third reason is the impact on the economy’s external position. Unlike the small economies of northern Europe, Greece is a relatively closed economy. About three quarters of its GDP is domestic. Of the quarter that is not, most comes from tourism, which would benefit from devaluation. The total effect of devaluation would not be nearly as strong as it would be for an open economy such as Ireland, but it would be beneficial nonetheless. Of the three effects, the first is the most important in the short term, while the second and third will dominate in the long run.

Grexit, of course, has pitfalls, mostly in the very short term. A sudden introduction of a new currency would be chaotic. The government might have to impose capital controls and close the borders. Those year-one losses would be substantial, but after the chaos subsides the economy would quickly recover.

Comparing those two scenarios reminds me of Sir Winston Churchill’s remark that drunkenness, unlike ugliness, is a quality that wears off. The first scenario is simply ugly, and will always remain so. The second gives you a hangover followed by certain sobriety.

So if this were the choice, the Greeks would have a rational reason to prefer Grexit. This will, however, not be the choice to be taken this week. The choice is between accepting or rejecting the creditors’ offer. Grexit is a potential, but not certain, consequence of the latter.

If Mr Tsipras were to reject the offer and miss the latest deadline – the June 18 meeting of eurozone finance ministers – he would end up defaulting on debt repayments due in July and August. At that point Greece would still be in the eurozone and would only be forced to leave if the ECB were to reduce the flow of liquidity to Greek banks below a tolerable limit. That may happen, but it is not a foregone conclusion.

The eurozone creditors may well decide that it is in their own interest to talk about debt relief for Greece at that point. Just consider their position. If Greece were to default on all of its official-sector debt, France and Germany alone would stand to lose some €160bn. Angela Merkel and François Hollande would go down as the biggest financial losers in history. The creditors are rejecting any talks about debt relief now, but that may be different once Greece starts to default. If they negotiate, everybody would benefit. Greece would stay in the eurozone, since the fiscal adjustment to service a lower burden of debt would be more tolerable. The creditors would be able to recoup some of their otherwise certain losses.

The bottom line is that Greece cannot really lose by rejecting this week’s offer.

→ giugno 14, 2015

di Francesco Giavazzi

Il governo si appresta a sostituire i vertici della Cassa depositi e prestiti, la più grande istituzione finanziaria italiana. Per avere un’idea delle dimensioni, si pensi che il suo bilancio è dieci volte quello di Unicredit e Intesa Sanpaolo messe insieme. Lo Stato ne possiede oltre l’80 per cento, il capitale restante è detenuto da alcune fondazioni: Cariplo, Fondazione San Paolo, e altre. Che il governo desideri «metterci la faccia» assumendosi la responsabilità della gestione (il presidente, Franco Bassanini, e l’amministratore delegato, Giovanni Gorno Tempini, furono nominati ai tempi dell’ultimo governo Berlusconi, anche se scadrebbero solo l’anno prossimo) è non solo naturale, ma anche opportuno. Infatti, diversamente da altre aziende, come l’Eni, di cui lo Stato detiene il 30%, ma investitori privati detengono il 70%, la Cassa non ha veri soci privati. È quindi opportuno che il ministero dell’Economia eserciti pienamente i suoi doveri di azionista quasi totalitario. Ma nel momento in cui lo fa deve spiegare con grande trasparenza quali sono gli obiettivi che intende perseguire con questa enorme quantità di denaro generata dai nostri risparmi.

Negli ultimi anni la Cassa ha operato con obiettivi diversi. Nel caso di Ilva, ad esempio, si è opposta ad intervenire nell’azienda pugliese. H a ritenuto che sarebbe stato preferibile che lo Stato accettasse l’offerta di Mittal, il grande operatore siderurgico indiano, interessato ad acquisire il laminatoio di Taranto. Una scelta «di mercato» che non fece piacere al governo Renzi. In quella, come in altre vicende simili, il fatto che lo statuto della Cassa le vieti di investire in aziende in perdita ha consentito agli amministratori di opporsi a estemporanee sollecitazioni della politica che chiedevano interventi a prescindere dalla redditività economica.

Contemporaneamente la gestione di Bassanini e Gorno Tempini ha fatto anche investimenti discutibili. Ad esempio entrando (seppur non direttamente ma attraverso il suo Fondo strategico, del quale però la Cassa controlla oltre i due terzi del capitale) nella società Rocco Forte Hotels, con la scusa che gli alberghi sono un «settore strategico»; nella Cremonini, con la scusa che la filiera della carne è anch’essa «strategica» per il settore agroalimentare; nella Trevi, un’azienda di ingegneria; nella Sia, una società di servizi bancari, e così via. Investimenti dei quali si fa fatica a comprendere la strategia, a meno che essa non consista nel fare le medesime scelte che farebbe un investitore privato ma con l’immenso vantaggio di una raccolta che non costa quasi nulla perché garantita dallo Stato e di un azionista, sempre lo Stato, che non esige rendimenti particolarmente elevati.

Tre sono le domande cui il governo dovrebbe rispondere prima di metter mano al dossier Cassa.

Prima domanda: perché l’utilizzo di questa straordinaria quantità di risparmio delle famiglie deve essere decisa dalla politica, anziché da investitori privati? Quali obiettivi intende perseguire? Il governo è disposto ad impegnarsi a far sì che la Cassa intervenga solo là dove si verificano dei chiari «fallimenti del mercato», il che evidentemente esclude l’investimento in alberghi o in società di ingegneria? Impegnerà la Cassa a non detenere le azioni delle aziende acquisite per più di tre anni, dando così credibilità all’impegno che l’intervento pubblico, là dove giustificato da un fallimento del mercato, sia propedeutico ad una successiva privatizzazione? Ad esempio, la Cassa vuole acquisire aziende pubbliche locali (già partecipa agli aereoporti di Napoli, Torino e Milano, ad un termovalorizzatore a Torino, eccetera) in modo da favorirne l’aggregazione e poi la privatizzazione. Ma senza un vincolo su quanto a lungo ne potrà detenere le azioni, da queste aziende la Cassa non uscirà mai con la scusa che sono uno strumento per fare «politica industriale». Insomma, il rischio è che la disponibilità di uno strumento di intervento tanto ricco dia luogo ad una continua ricerca di ambiti nei quali utilizzarlo. È come dare 100 euro ad un ragazzino chiedendogli di usarli solo per le emergenze: quanto passerà prima che li usi per cambiare il suo smartphone ?

Altrettanto importante è impedire che la Cassa pompi ricavi esagerati dalle sue partecipazioni in alcuni monopoli naturali, come le reti elettriche e del gas, a scapito dei consumatori. Il che significa impedire che la Cassa sia, come è oggi, un’interfaccia opaca fra mercato e regolamentazione con conflitti di interesse ubiqui. Si pensi ad esempio al caso del risparmio postale: quando la Cassa fissa le commissioni per la raccolta, di fatto determina il risultato economico delle Poste, a scapito del consumatore.

La seconda domanda riguarda lo statuto della Cassa e il ruolo delle fondazioni. La loro definizione di azionisti «privati» è evidentemente una foglia di fico: le fondazione bancarie tutto sono tranne che azionisti che operano con criteri di mercato. Ciononostante esse oggi svolgono, come azionisti della Cassa, due ruoli importanti. Innanzitutto la loro presenza, fosse anche con una sola azione, evita che il bilancio della Cassa sia consolidato nei conti dello Stato. Se ciò accadesse il governo non potrebbe più «privatizzare» aziende pubbliche, come ha fatto con Eni ed Enel, semplicemente spostandone il possesso dal ministero dell’Economia alla Cassa. In secondo luogo, senza il consenso delle fondazioni è impossibile cambiare lo statuto della Cassa. Questo è un problema perché, come già accennato, lo statuto attuale non consente di intervenire in aziende in perdita. Se quindi il governo volesse usare la Cassa anche per risolvere crisi industriali – come ha dimostrato di voler fare nel caso dell’Ilva – dovrebbe cambiarne lo statuto. Per farlo, o estromette le fondazioni o le convince obtorto collo ad accettare una modifica dello statuto. Che intende fare?

La terza domanda è più generale. Vorrei che il presidente del Consiglio, prima di nominare il nuovo vertice della Cassa, spiegasse che cosa pensa del rapporto fra Stato e mercato. Ad esempio, si sente spesso dire che senza sussidi pubblici non ci può essere innovazione. A questo proposito alcuni citano il caso dell’iPhone che a loro parere non esisterebbe se 70 anni fa il Pentagono non avesse investito nella tecnologia da cui poi è nata la Rete. Innanzitutto qualunque cosa abbia fatto il Pentagono 70 anni fa, senza l’intuizione di Steve Jobs certo non avremmo l’iPhone; inoltre vi è un’enorme differenza fra mettere in gara imprese private per una fornitura militare o assegnarla a Finmeccanica, un’azienda di cui lo Stato è il maggior azionista. Che pensa Matteo Renzi di queste discussioni?

Pare che il prossimo investimento della Cassa sarà nella banda larga, con la giustificazione che Telecom non la vuole fare – se non addirittura un ingresso diretto nell’azionariato della società (cioè una ri-nazionalizzazione) per propiziare una decisione in quel senso. Telecom ritiene che un investimento nella banda larga non produrrebbe un sufficiente rendimento economico, e quindi distruggerebbe valore per gli azionisti. Può darsi che si tratti di un caso evidente di fallimento del mercato che giustifica l’intervento pubblico. Ma ne siamo proprio sicuri?

Qualche anno fa, per favorire gli investimenti in energie rinnovabili – un caso, si disse, di fallimento del mercato – il governo decise di sussidiare l’installazione di pannelli solari. Furono così concessi incentivi che oggi, a pannelli installati, si traducono in una rendita di circa 11 miliardi di euro l’anno: pagati dalle famiglie, nelle loro bollette elettriche, a poche migliaia di fortunati. E non solo si è creata un’enorme rendita che durerà per un ventennio: si è favorita una tecnologia che a distanza di pochi anni è già vecchia. Oggi l’energia solare si può catturare semplicemente usando una pittura sul tetto, con costi e impatto ambientale molto minori. Ma i pannelli sussidiati dallo Stato rimarranno lì per vent’anni e nessuno si è chiesto quanto costerà e che effetti ambientali produrrà la loro eliminazione.

→ maggio 24, 2015

di Carmine Fotina

Le grandi manovre sulle industrie da rilanciare possono iniziare. Il regolamento della Spa “salva imprese” prevista dal decreto banche è pronto: capitale minimo di 830 milioni per partire, garanzia statale, poteri speciali di governance agli investitori privati, uscita dalle aziende target entro 10 anni. Il decreto attuativo, ha spiegato il ministro dello Sviluppo economico Federica Guidi è stato firmato, registrato dalla Corte dei conti ed attende la pubblica sulla Gazzetta ufficiale: «Un veicolo utile per accompagnare di più e meglio alcune società a un’uscita rispetto ai piani di ristrutturazione. Ci auguriamo che una prima operazione possa essere Ilva».

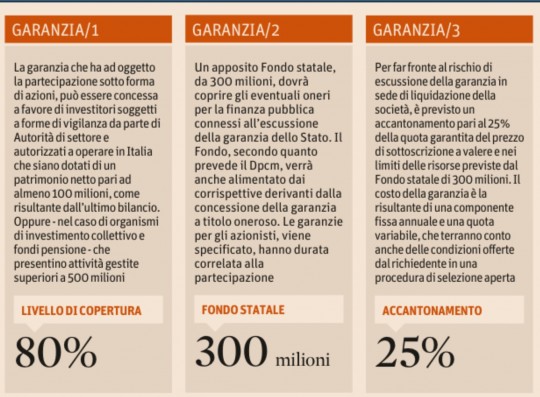

La garanzia dello Stato

Il Dpcm è un passaggio indispensabile per far decollare la Spa di turnaround, alla quale dovrebbero partecipare Cassa depositi e prestiti, Inail, probabilmente i principali gruppi bancari, altri possibili privati da individuare ad esempio tra i fondi di investimento. Il decreto, in 11 articoli che fissano le regole di ingaggio, è stato perfezionato dopo varie ipotesi fatte con il coordinamento di Claudio De Vincenti, prima da viceministro e poi da sottosegretario a Palazzo Chigi, e Andrea Guerra, consigliere economico del premier.

La garanzia potrà scattare solo a fronte di sottoscrizione di capitale per almeno 580 milioni da parte di investitori che intendono beneficiarne e per almeno 250 milioni da parte di privati che investiranno capitali di rischio senza richiedere lo “scudo” statale. Non solo: ogni singolo investitore da garantire dovrà mettere sul piatto almeno 100 milioni e possedere un patrimonio netto non inferiore alla stessa cifra (oppure nel caso di fondi comuni e fondi pensione, dovrà gestire attività per oltre 500 milioni). Il capitale della società potrà salire – e il governo punta ad almeno 1,5 miliardi – ma ad ogni modo fino al 70% dovrà essere costituito da «investitori garantiti» e quindi almeno il 30% da «investitori non garantiti».

La garanzia – per la quale lo Stato mette a disposizione un Fondo di 300 milioni – sarà onerosa, con un prezzo a carico dei richiedenti che sarà la risultante di una quota fissa e una variabile da determinare con una gara per le migliori condizioni offerte. Potrà coprire l’80% dell’investimento (si vedano le schede accanto) e potrà essere escussa solo in fase di liquidazione della società, che dovrà avvenire entro il 2025.

Gli azionisti e i tempi

La Spa, secondo le prime ottimistiche dichiarazioni del governo, avrebbe dovuto vedere la luce già ad aprile. Ma solo adesso si aprirà la fase più calda della composizione dell’azionariato, della scelta del management e della selezione delle aziende target che, pur risultando in «squilibrio patrimoniale o finanziario», devono essere caratterizzate da «adeguate prospettive industriali e di mercato».

Su questo punto, la relazione illustrativa del Dpcm sottolinea che il contesto produttivo italiano «è caratterizzato da un’ampia presenza sul nostro territorio di medie e grandi aziende con buoni o eccellenti fondamentali industriali. Accade però che talvolta tali situazioni aziendali necessitino di interventi di sostegno e rafforzamento della situazione patrimoniale e finanziaria».

Il primo test individuato dal governo, come detto, sarà l’Ilva: la Spa (probabilmente entro ottobre) dovrebbe investire in una newco per il rilancio del gruppo siderurgico. La preoccupazione del governo, a prescindere dal delicatissimo caso Ilva, è evitare che il nuovo strumento parta con le stigmate di una nuova Iri e alcuni punti del regolamento sembrano voler rispondere a questa esigenza.

Come detto, la società dovrà sciogliersi entro dieci anni, dotarsi di uno statuto che preveda una rigida disciplina in materia di conflitti di interesse e un sostanziale potere di veto degli investitori privati non garantiti nelle deliberazioni sugli investimenti («concorso determinante della maggioranza dei componenti degli organi sociali designati dagli azionisti che non si avvalgono della garanzia»). Lo statuto dovrà inoltre contenere l’obbligo di distribuire almeno i due terzi dell’utile realizzato in ogni esercizio.

→ maggio 13, 2015

Piazzetta Cuccia si chiamava Via Filodrammatici, Antonio Fazio in Banca d’Italia amministrava il suo piano regolatore, le Fondazioni erano al massimo della loro ricchezza: era il capitalismo relazionale, e noi gli si scriveva contro. Non è certo perché in disaccordo col principio che si è rimasti più che perplessi quando Matteo Renzi, parlando a banchieri e imprenditori venuti ad ascoltarlo a Palazzo Mezzanotte, ha accusato “quel sistema che poneva la relazione come elemento chiave di un paese in cui giornali, banche, imprese, fondazioni bancarie, partiti politici hanno pensato che si potesse andare avanti tutti insieme dialogando e discutendo”. Se, come ha detto, “è morto”, perché maramaldeggiare?

leggi il resto ›

→ maggio 6, 2015

Al direttore

Chissà se nella riunione straordinaria del 23 aprile del Consiglio d’Europa per la “drammatica situazione nel Mediterraneo” si è parlato anche della sua straordinarietà. Sarebbe bastato guardare i numeri: nel periodo 2010-2014, mentre gli stranieri registrati nelle anagrafi comunali sono aumentati in misura modesta (20 per cento circa) e gli ospitati nei centri di accoglienza sono poco più che raddoppiati, coloro che sono sbarcati sulle coste italiane sono quasi 40 volte tanto. Per il 2015, l’aumento del 40 per cento registrato a tutto febbraio rispetto all’anno precedente, tenuto conto della stagionalità, lascia prevedere cifre inquietanti. La cifra del milione di persone che attendono di partire non è ancora una proiezione, ma non è più un’esagerazione. La drammatica differenza nei tassi di crescita indica che ci sono due tipologie di immigrazione, cioè che ai migranti “economici” si vanno progressivamente sostituendo i fuggitivi da guerre e sconvolgimenti politici. Dei 170 mila sbarcati nel 2014, 42.323 venivano dalla Siria, 34.329 dall’Eritrea, 9.908 dal Mali, 9 mila dalla Nigeria: l’aumento del flusso è tutto composto da persone che provengono da paesi devastati da crisi sanguinose.

leggi il resto ›

![]()